TRIỂN VỌNG S&P 500 TỪ GÓC ĐỘ LỊCH SỬ VÀ TÍNH THỜI VỤ

- Hiệu suất trong lịch sử gợi ý về một quý tích cực đối với S&P 500

- Tính thời vụ không phải là một chỉ báo độc lập, nhưng có thể cung cấp những hiểu biết có giá trị khi được sử dụng kết hợp với các chỉ báo thị trường khác.

- IGCS cho thấy các nhà giao dịch cá nhân hiện đang mua ròng trên S&P 500, với 58% nhà giao dịch nắm giữ các vị thế mua.

Thị trường tài chính là một mê cung phức tạp, nơi có nhiều yếu tố trộn lẫn để định hình kết quả đầu tư.

Một thành phần quan trọng trong đó là tính thời vụ, hiện tượng mà các xu hướng thị trường nhất định dường như lặp lại vào những thời điểm cụ thể trong năm.

Khái niệm này áp dụng cho các loại tài sản khác nhau, bao gồm cổ phiếu, trái phiếu, hàng hóa, và tiền tệ.

Bài viết này tìm hiểu tầm quan trọng của tính thời vụ trên thị trường tài chính, và xem xét diễn biến lịch sử của chứng khoán Hoa Kỳ, cụ thể là S&P 500 và NASDAQ 100 trong quý 4.

HIỂU VỀ TÍNH THỜI VỤ TRÊN THỊ TRƯỜNG TÀI CHÍNH

Tính thời vụ là một mô hình thống kê, trong đó những khoảng thời gian nhất định có liên quan đến hành vi thị trường cụ thể.

Điều này có thể là do nhiều yếu tố khác nhau như: cân nhắc về thuế, công bố báo cáo kinh tế, thông báo thu nhập doanh nghiệp, và thậm chí cả các yếu tố tâm lý liên quan đến hành vi của nhà đầu tư.

Ví dụ: “Hiệu ứng tháng Giêng” là một hiện tượng bất thường theo thời vụ nổi tiếng, khi cổ phiếu, đặc biệt là cổ phiếu vốn hóa nhỏ, có xu hướng tăng giá trị trong tháng Giêng nhiều hơn bất kỳ tháng nào khác.

Hiện tượng này thường được cho là do bán lỗ thuế, trong đó, các nhà đầu tư bán cổ phiếu ở mức lỗ để bù đắp lợi nhuận và giảm nghĩa vụ thuế, dẫn đến sự phục hồi sau đó trong năm mới khi họ tái đầu tư.

Tính thời vụ không phải là một chỉ báo độc lập, nhưng nó có thể cung cấp những hiểu biết có giá trị khi được sử dụng cùng với các công cụ phân tích và chỉ báo thị trường khác.

Hiểu được tính thời vụ có thể giúp các nhà đầu tư điều chỉnh chiến lược đầu tư, quản lý rủi ro, và có khả năng giúp nâng cao lợi nhuận.

CHỨNG KHOÁN HOA KỲ: S&P 500 VÀ NASDAQ 100

Chứng khoán Hoa Kỳ đã có nửa đầu năm 2023 xuất sắc, với SPX tăng khoảng 19.5% tính đến cuối tháng Bảy.

Tuy nhiên, trong hai tháng sau đó, S&P ghi nhận mức lỗ khoảng 6.5% khi bước vào quý 4, và lịch sử đã vẽ nên một bức tranh tích cực.

Nhìn lại bức tranh lịch sử, kể từ năm 1930, đã có 12 năm trước đó, giai đoạn từ tháng 1 đến tháng 7 chứng kiến mức tăng vượt quá 10%, sau đó là giai đoạn giảm trong tháng 8 và tháng 9.

Trong mỗi năm đó, quý 4 mỗi lần đều đạt mức tăng ít nhất 2%, với lợi nhuận trung bình hàng quý là 8.4%.

Câu hỏi dành cho những nhà đầu cơ giá lên là, liệu chúng ta có thấy lịch sử lặp lại hay không, ngay cả khi chúng ta đang ở trong vùng chưa được thấy rõ.

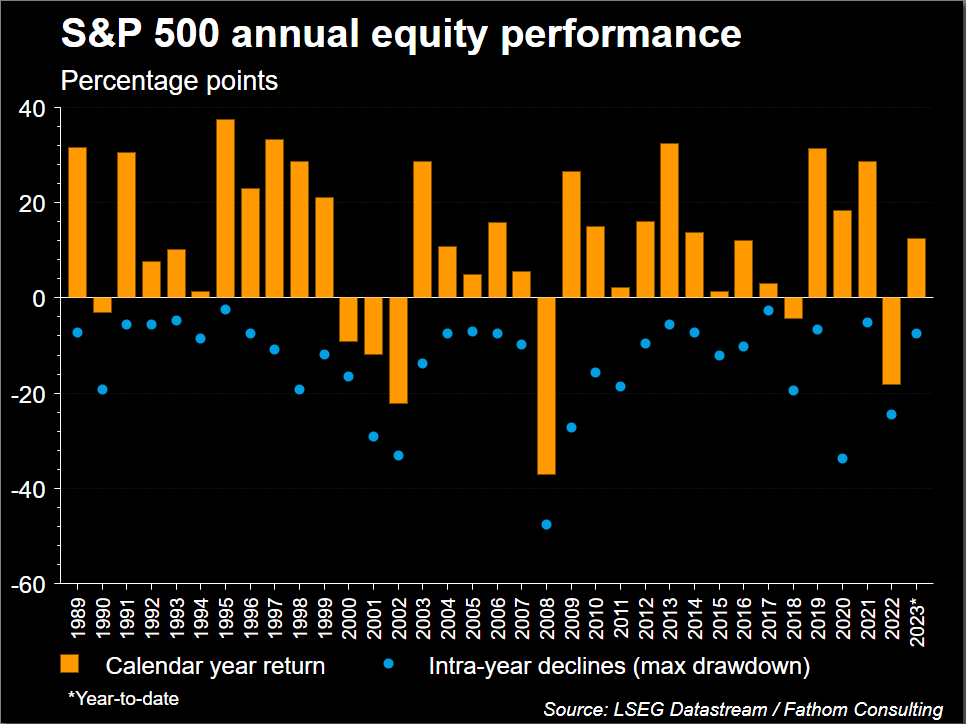

Thành tích trong lịch sử hàng năm của S&P

DỮ LIỆU THỊ TRƯỜNG TRONG LỊCH SỬ TIẾT LỘ VỀ XU HƯỚNG HẤP DẪN VỀ CÁC CHỈ SỐ NÀY TRONG QUÝ 4

S&P 500 có lịch sử hoạt động tốt trong quý 4. Từ năm 1950 đến năm 2021, S&P 500 đạt mức tăng trung bình khoảng 3.9% trong quý 4, với lợi nhuận dương chiếm 73% trong các quý đó.

Nếu chúng ta thu hẹp phạm vi đó hơn nữa, và xem xét hiệu quả hoạt động từ năm 2000 đến năm 2021, S&P 500 đã tăng suốt quý 4 trong 16/21 năm này, cho thấy tỷ suất lợi nhuận dương khoảng 76%, với tỷ suất lợi nhuận trung bình là 4.3 %.

Điều cần thiết là phải chia nhỏ các khoản lợi nhuận này hơn nữa, vì mức trung bình có thể bị sai lệch bởi các giá trị ngoại lệ.

Lợi nhuận trung bình, ít bị ảnh hưởng bởi các yếu tố cực đoan là khoảng 5.1%, cho thấy một nửa lợi nhuận quý 4 cao hơn con số này, và một nửa thấp hơn.

Quý 4 tốt nhất trong khung thời gian này là vào năm 2020, khi S&P 500 đạt mức tăng trưởng gần 11.7%, nhờ những tin tức tích cực về vắc xin và sự phục hồi mạnh mẽ từ suy thoái kinh tế do COVID -19 gây ra.

Ngược lại, quý 4 tồi tệ nhất xảy ra vào năm 2008 trong cuộc khủng hoảng tài chính toàn cầu, khi S&P 500 giảm khoảng 22.6%.

Độ lệch chuẩn, thước đo độ phân tán hoặc biến động, là khoảng 8.7% đối với lợi nhuận quý 4 trong giai đoạn này.

Điều này cho thấy mức độ biến động cao, không có gì đáng ngạc nhiên khi xét đến các sự kiện kinh tế trong hai thập kỷ qua, bao gồm vụ nổ bong bóng dot-com, cuộc khủng hoảng tài chính toàn cầu, và đại dịch COVID-19.

NASDAQ 100 cũng có xu hướng hoạt động tốt trong quý 4, mặc dù hiệu suất của nó có thể biến động nhiều hơn do tập trung nhiều vào công nghệ.

Từ năm 1985 đến năm 2021, NASDAQ 100 đã đạt mức tăng trung bình khoảng 4.8% trong quý 4, với lợi nhuận dương đạt được ở 67% trong số các quý đó.

Những xu hướng này là một phần của hiện tượng rộng hơn, được gọi là “Cuộc biểu tình của ông già Noel”, giá cổ phiếu tăng vọt thường thấy trong tuần cuối cùng của tháng 12 cho đến hai ngày giao dịch đầu tiên của tháng 1.

Sự phục hồi này thường được cho là do sự lạc quan của nhà đầu tư ngày càng tăng, sự hưng phấn do kỳ nghỉ mang lại, và các nhà đầu tư tổ chức đang cân nhắc về danh mục đầu tư của họ trước khi năm kết thúc.

KẾT LUẬN VÀ PHÂN TÍCH KỸ THUẬT

Mặc dù tính thời vụ và xu hướng lịch sử mang lại những quan điểm sâu sắc, nhưng chúng không nên được sử dụng một cách riêng lẻ để đưa ra quyết định đầu tư.

Động lực thị trường bị ảnh hưởng bởi vô số yếu tố, và những gì hiệu quả trong quá khứ có thể không nhất thiết hiệu quả trong tương lai. Chúng ta đang ở trong một môi trường kinh tế chưa từng có.

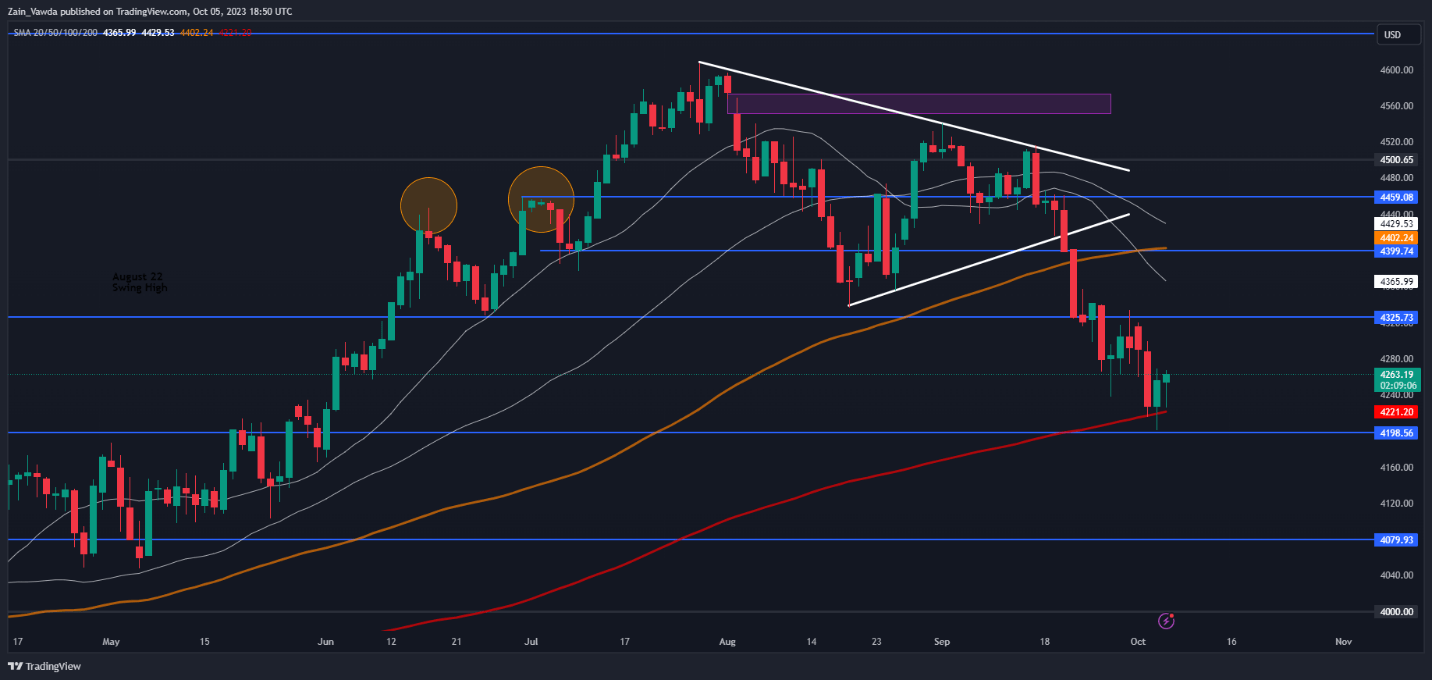

Biểu đồ hàng ngày của S&P 500, ngày 5 tháng 10 năm 2023

Nhìn từ góc độ kỹ thuật, SPX đã tìm thấy sự hỗ trợ của MA 200 ngày và kiểm tra lại mức hôm nay ở khoảng 4221.

Giá đã tăng cao hơn nhờ tâm lý chung được cải thiện, và lợi nhuận tiềm năng đạt được trước báo cáo việc làm NFP của Hoa Kỳ vào ngày mai.

S&P vẫn cực kỳ giảm giá và nếu nỗ lực phục hồi gần đây không thành công thì đợt phục hồi hiện tại có thể chỉ tồn tại trong thời gian ngắn, đặc biệt nếu chúng ta có số NFP dương và tốt hơn mong đợi.

Mức kháng cự ngay lập tức ở phía tăng nằm quanh mốc 4,325 với nến hàng ngày đóng ở trên dẫn đến sự thay đổi cấu trúc từ giảm sang tăng.

Đây có thể là dấu hiệu đầu tiên cho thấy khả năng tăng giá bền vững và hướng tới mức cao gần đây.