- Các giao dịch chênh lệch quyền chọn có thể được sử dụng với chi phí thấp hơn và rủi ro giảm giới hạn so với các giao dịch quyền chọn định hướng.

- Một giao dịch quyền chọn ghi nợ (debit spread) yêu cầu bạn bỏ ra chi phí ban đầu cho các vị thế bao gồm một lệnh mua (long) và một lệnh bán (short) với giá thực hiện cao hơn.

- Một giao dịch quyền chọn tín dụng (credit spread) trả lợi nhuận tối đa của bạn ngay lập tức dưới dạng tín dụng cho các vị thế bao gồm một lệnh bán (short) và một lệnh mua (long) với giá thực hiện thấp hơn.

Khi bạn muốn đặt cược vào sự biến động của giá cổ phiếu, bạn có thể sử dụng quyền chọn cổ phiếu với chi phí chỉ bằng một phần nhỏ so với việc sở hữu cổ phiếu. Tuy nhiên, nếu cổ phiếu không di chuyển đủ xa và đủ nhanh theo hướng của bạn, bạn có thể chịu khoản lỗ 100% trên giao dịch định hướng.

Giao dịch chênh lệch quyền chọn cho phép bạn hưởng lợi từ sự biến động giá của cổ phiếu cơ bản một cách kinh tế và giới hạn rủi ro thua lỗ. Mặc dù bạn không có lợi nhuận vô hạn, nhưng khoản lỗ của bạn sẽ ít hơn so với khi bạn chỉ giao dịch quyền chọn định hướng.

Giao dịch chênh lệch quyền chọn cũng rẻ hơn quyền chọn định hướng, có nghĩa là bạn có thể thực hiện nhiều giao dịch chênh lệch với chi phí thấp hơn. Giao dịch chênh lệch quyền chọn là một chiến lược phổ biến và có thể được sử dụng để tạo ra thu nhập.

2 loại chênh lệch quyền chọn

Có hai loại giao dịch chênh lệch: ghi nợ (debit) và tín dụng (credit). Ghi nợ có nghĩa là bạn trả tiền trước cho giao dịch, còn tín dụng có nghĩa là bạn nhận được khoản lãi tối đa của mình ngay từ đầu. Cả hai loại chênh lệch này đều có thể được sử dụng cho sự di chuyển tăng giá hoặc giảm giá của cổ phiếu cơ bản. Trong các ví dụ này, ta sẽ tập trung vào các giao dịch chênh lệch tăng giá với mục tiêu giá cổ phiếu tăng.

Giao dịch chênh lệch ghi nợ là một chiến lược nhiều hợp phần, có nghĩa là mỗi giao dịch chênh lệch bao gồm hai vị thế quyền chọn cho cùng một cổ phiếu với cùng ngày hết hạn.

Hầu hết các nền tảng môi giới đều có các chức năng cài sẵn để tạo ra các giao dịch chênh lệch. Tuy nhiên, nếu nền tảng của bạn không có, bạn sẽ phải thực hiện từng hợp phần của giao dịch chênh lệch thủ công.

Giao dịch chênh lệch ghi nợ với quyền chọn mua (call debit spread) bao gồm việc mua một quyền chọn mua dài hạn (long call option) và bán một quyền chọn mua ngắn hạn (short call option) với giá thực hiện cao hơn

Ví dụ, bạn có thể mua một quyền chọn mua ABC ở mức giá $55 và bán một quyền chọn mua ABC ở mức giá $60, cả hai đều có cùng ngày hết hạn.

Giao dịch chênh lệch tín dụng với quyền chọn bán (put credit spread) bao gồm việc bán một quyền chọn bán và mua một quyền chọn bán khác với giá thực hiện thấp hơn

Ví dụ, bạn có thể bán một quyền chọn bán ABC ở mức giá $60 và mua một quyền chọn bán ABC ở mức giá $55, cả hai đều có cùng ngày hết hạn. Vì bạn nhận được tiền ngay từ đầu, điều này thường được coi là một chiến lược tạo thu nhập.

Khi nào nên sử dụng giao dịch chênh lệch ghi nợ (debit spread) hoặc giao dịch chênh lệch giá mua (call spread)

Mặc dù cả giao dịch chênh lệch ghi nợ (debit spread) và chênh lệch giá mua (call spread) đều nhằm mục tiêu tạo lợi nhuận từ sự tăng giá cổ phiếu, nhưng có những điểm khác biệt giữa hai loại này có thể làm cho một lựa chọn trở nên ưu thế hơn so với lựa chọn còn lại.

Giao dịch chênh lệch ghi nợ có thể được ưa chuộng khi chọn quyền chọn có ngày hết hạn hơn 60 ngày. Điều này là do ảnh hưởng của Theta (mức độ suy giảm thời gian) ít đáng kể hơn. Theta không có lợi cho bạn khi sử dụng giao dịch chênh lệch ghi nợ, vì nó làm giảm giá trị của vị thế mỗi ngày. Giao dịch chênh lệch ghi nợ cũng lý tưởng khi độ biến động ngụ ý (IV) thấp và có thể bắt đầu tăng. IV thấp giúp giữ cho phí quyền chọn tương đối rẻ. Vì bạn có thể vào vị thế với chi phí thấp hơn, nên thường có tiềm năng tăng giá nhiều hơn.

Giao dịch chênh lệch tín dụng (credit spreads) có lợi khi thời gian đến ngày hết hạn dưới 60 ngày. Khi ngày hết hạn của quyền chọn đến gần, đặc biệt là trong tuần cuối cùng, Theta sẽ suy giảm nhanh hơn. Giao dịch chênh lệch tín dụng hưởng lợi từ sự suy giảm theo thời gian, cho phép bạn giữ lại phần lớn hơn của khoản tín dụng phí quyền chọn mà bạn đã nhận được ban đầu. Giao dịch chênh lệch tín dụng cũng phù hợp khi độ biến động ngụ ý (IV) tương đối cao và bắt đầu giảm. Điều này cho phép bạn nhận được khoản tín dụng phí quyền chọn cao nhất ngay từ đầu.

Ví dụ về chênh lệch giá quyền chọn với UBER

Hãy cùng xem một ví dụ về chênh lệch nợ và chênh lệch tín dụng của một công ty cổ phiếu trong lĩnh vực máy tính và công nghệ, dịch vụ đi chung xe và nền tảng giao hàng Uber Technologies Inc. NYSE: UBER.

Cổ phiếu Uber đã bị bán tháo do không đạt được mục tiêu EPS quý 1 năm 2024. Tuy nhiên, công ty vẫn đạt mức tăng trưởng hai chữ số ở hầu hết mọi chỉ số, từ doanh thu đến lượng đặt chỗ cho đến người dùng đang hoạt động.

Giả sử chúng ta lạc quan về việc cổ phiếu UBER tăng giá sau một thời gian bán kéo dài, điều này đã đưa chỉ số sức mạnh tương đối (RSI) của cổ phiếu này tiến tới mức quá bán 30. Chúng ta cũng giả sử chúng ta kỳ vọng UBER sẽ tăng giá trên $67.50 vào ngày hết hạn là 19/07/2024, tức là còn 59 ngày nữa. Hãy cùng xem các lựa chọn chênh lệch quyền chọn là gì.

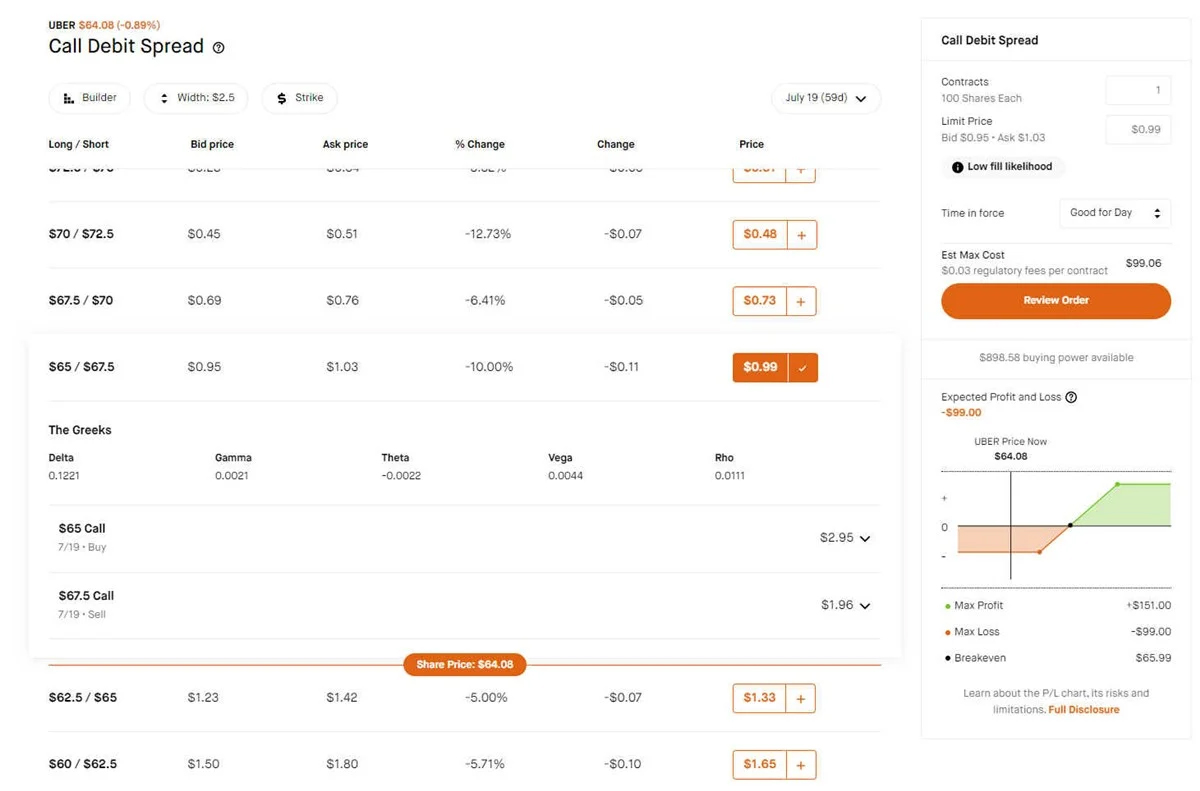

Chúng ta có thể thực hiện giao dịch chênh lệch ghi nợ quyền chọn mua UBER $65/$67.50 với giá 99 cent. Giao dịch này bao gồm một quyền chọn mua dài hạn $65 với giá $2.95 và một quyền chọn mua ngắn hạn $67.50 với giá $1.96, tạo ra chi phí ghi nợ là 99 xu.

Lợi nhuận tối đa là $150 xảy ra nếu UBER đóng cửa ở mức $67.50 hoặc cao hơn vào ngày hết hạn.

Điểm hòa vốn xảy ra nếu UBER đóng cửa ở mức $66.00.

Khoản lỗ tối đa là $100 xảy ra nếu UBER đóng cửa ở mức $65.00 hoặc thấp hơn.

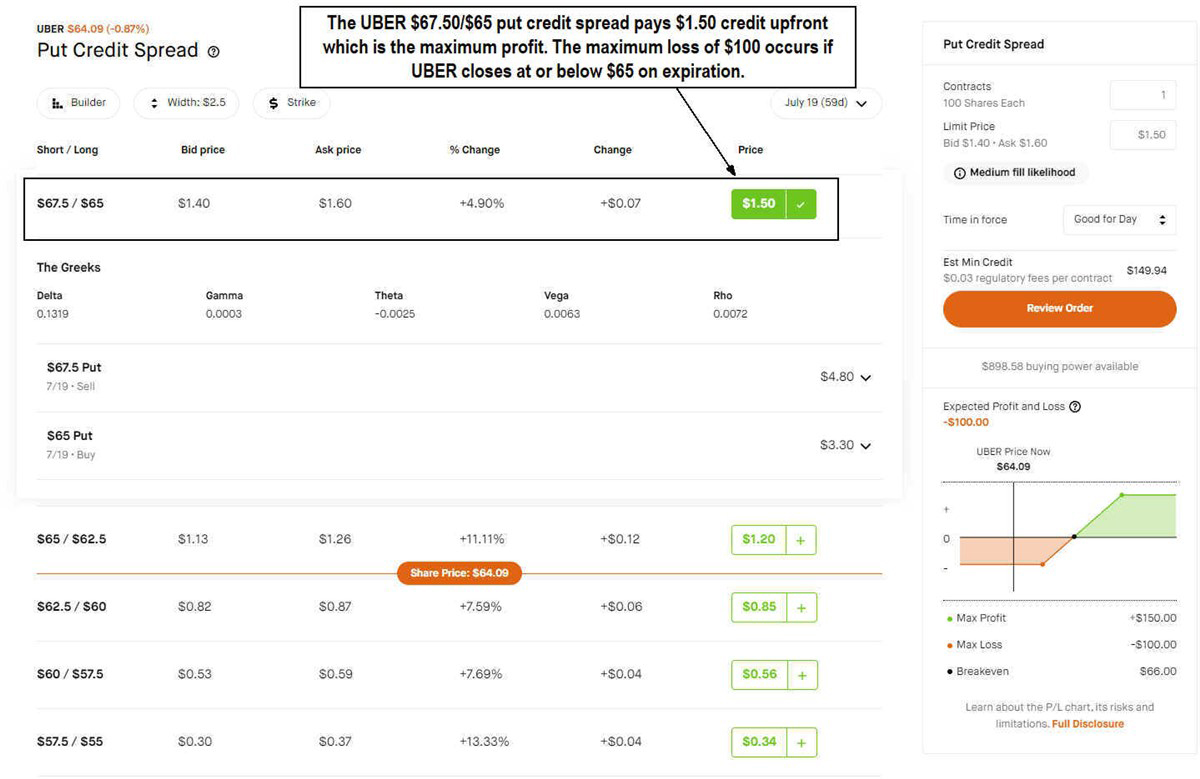

Chúng ta có thể thực hiện giao dịch chênh lệch tín dụng quyền chọn bán UBER $67.50/$65 với khoản tín dụng $1.50 được trả cho chúng ta ngay từ đầu. Giao dịch này bao gồm một quyền chọn bán ngắn hạn $67.50 với giá $4.80 và một quyền chọn bán dài hạn $65 với giá $3.30, tạo ra khoản tín dụng $1.50 được trả cho chúng ta.

Lợi nhuận tối đa là $150 xảy ra nếu UBER đóng cửa ở mức $67.50 hoặc cao hơn vào ngày hết hạn. Đây chính là khoản tín dụng $1.50 đã được trả cho chúng ta ngay từ đầu.

Điểm hòa vốn xảy ra nếu UBER đóng cửa ở mức $66.00.

Khoản lỗ tối đa là $100 xảy ra nếu UBER đóng cửa ở mức $65.00 hoặc thấp hơn.

Kết quả giống hệt nhau, nhưng không hoàn toàn

Mặc dù kết quả về lợi nhuận tối đa và khoản lỗ tối đa vào ngày hết hạn là giống nhau, sự khác biệt không thể hiện rõ ràng trên bề mặt. Trong các ví dụ của chúng tôi, độ biến động ngụ ý (IV) của UBER đã giảm đáng kể so với ngày sau khi công bố kết quả tài chính. Hãy áp dụng quy tắc 50% với IV. Nếu IV trên 50%, nó được coi là cao và ưu tiên cho giao dịch chênh lệch tín dụng. Nếu IV dưới 50%, nó được coi là thấp và ưu tiên cho giao dịch chênh lệch ghi nợ.

Trong các ví dụ của chúng tôi, IV đã giảm xuống 31%. Mặc dù thời gian đến ngày hết hạn chưa đủ 60 ngày, nhưng IV thấp lại ưu tiên cho giao dịch chênh lệch ghi nợ, làm cho vị thế rẻ hơn để vào. IV cao hơn nhiều vào ngày sau khi công bố kết quả tài chính, và một giao dịch chênh lệch tín dụng sẽ được ưu tiên dựa trên phí quyền chọn cao hơn. Tuy nhiên, một mức giá thực hiện cao hơn cũng sẽ khiến giao dịch bị thua lỗ nặng hơn. Nói cách khác, đừng quên thực hiện phân tích kỹ thuật của bạn và đừng chỉ dựa vào IV.