ĐƯỜNG CONG LÃI SUẤT VÀ CỔ PHIẾU

- Phố Wall coi thị trường trái phiếu là loại tiền thông minh, vì nó có khả năng dự đoán kết quả kinh tế trong tương lai.

- Khi phân tích mối tương quan giữa trái phiếu và cổ phiếu, các nhà giao dịch thường nhìn vào hình dạng của đường cong lãi suất để hiểu rõ hơn về chu kỳ kinh doanh, và dự đoán hiệu suất của cổ phiếu.

- Bốn cơ chế của đường cong lãi suất

Ở Phố Wall, các nhà giao dịch thường nói rằng, thị trường trái phiếu là loại tiền thông minh vì khả năng dự đoán của nó đối với tăng trưởng sản lượng, lạm phát, và lãi suất – 3 biến số quan trọng đối với nền kinh tế nói chung, và đối với các tài sản tài chính.

Dựa trên nhận thức này, các nhà đầu tư đôi khi tập trung mạnh vào trái phiếu, xem xét đường cong lợi suất, với hy vọng thu thập được thông tin về hiệu quả kinh tế trong tương lai và các xu hướng mới nổi.

Hệ thống tài chính có tính kết nối cao, do đó, thật hợp lý khi các tín hiệu do một thị trường phát ra đôi khi có thể trở thành một chỉ báo – thậm chí có thể dẫn đầu – và là công cụ dự báo cho một thị trường khác chậm hơn, hoặc không hiệu quả trong việc kết hợp dữ liệu mới.

Trong bài viết này, chúng ta sẽ xem xét thị trường Trái phiếu Kho bạc để khám phá xem hình dạng/độ dốc của đường cong lợi suất có thể đưa ra manh mối về kỳ vọng về lợi nhuận vốn cổ phần trong tương lai, và vai trò dẫn đầu ngành bằng cách cung cấp cái nhìn sâu sắc về chu kỳ kinh doanh.

Trước khi đi sâu hơn, ta cần làm quen với các khái niệm quan trọng.

ĐƯỜNG CONG LÃI SUẤT KHO BẠC

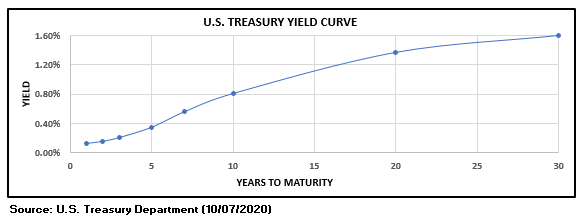

Đường cong lãi suất Kho bạc là một biểu đồ thể hiện lãi suất trái phiếu chính phủ theo các kỳ hạn khác nhau, trong toàn bộ thời gian đáo hạn – từ qua đêm đến 30 năm.

Nó cho thấy lợi nhuận mà một nhà đầu tư sẽ kiếm được bằng cách cho chính phủ Hoa Kỳ vay tiền trong một khoảng thời gian nhất định, với biểu đồ hiển thị lãi suất chứng khoán trên trục tung, và thời gian vay trên trục hoành.

Đường cong có thể có hình dạng khác nhau, nhưng trong môi trường tích cực, nó thường dốc lên, vì các công cụ nợ dài hạn sẽ mang lại lợi nhuận cao hơn các công cụ nợ ngắn hạn, để bù đắp cho các rủi ro bổ sung như lạm phát và thời hạn (xem hình bên dưới).

Ví dụ, trái phiếu chính phủ kỳ hạn 30 năm thường sẽ có lãi suất cao hơn trái phiếu kho bạc kỳ hạn 10 năm, do đó, trái phiếu này sẽ có lãi suất cao hơn trái phiếu kho bạc kỳ hạn 2 năm.

ĐƯỜNG CONG LÃI SUẤT CỦA HOA KỲ

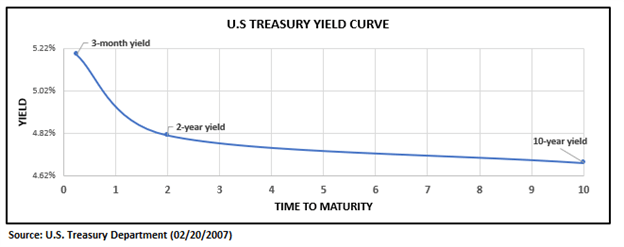

Mặc dù hiếm gặp nhưng đôi khi, chứng khoán dài hạn có thể có lãi suất thấp hơn đầu tư ngắn hạn, tạo ra cấu trúc lãi suất dốc xuống. Khi điều này xảy ra, chúng ta nói đường cong lãi suất đã đảo ngược.

Thông thường, đường cong lãi suất có xu hướng đảo ngược sau khi ngân hàng trung ương tăng lãi suất ngắn hạn để ngăn chặn tình trạng quá nóng đến mức cắt giảm hoạt động và gây áp lực lên triển vọng kinh tế.

Khi chính sách tiền tệ trở nên quá hạn chế, các nhà đầu tư đặt cược rằng, lãi suất sẽ phải giảm trong tương lai để giải quyết tình trạng suy thoái và giảm phát có thể xảy ra.

Những giả định này làm cho lãi suất trái phiếu có kỳ hạn dài hơn giảm xuống dưới mức lãi suất ngắn hạn, khiến đường cong lãi suất Kho bạc đảo ngược.

Trong lịch sử, sự đảo ngược thường báo trước những cuộc suy thoái sắp xảy ra.

Trên thực tế, trong thời kỳ hậu Thế chiến thứ hai, mỗi lần đảo ngược đường cong lãi suất (từ 3 tháng đến 10 năm, hoặc 3 tháng 10 năm) đều dẫn đến suy thoái kinh tế.

ĐẢO NGƯỢC CẤU TRÚC LÃI SUẤT TẠI HOA KỲ

Thay vì tập trung vào toàn bộ cấu trúc kỳ hạn lãi suất của thị trường Kho bạc, các nhà giao dịch thường so sánh hai lãi suất ở hai kỳ hạn cụ thể, và coi chênh lệch lãi suất của chúng, được đo bằng điểm cơ bản, là “đường cong lãi suất”.

Các đường cong được phân tích nhiều nhất, và được nhắc đến thường xuyên trên các phương tiện truyền thông tài chính như sau:

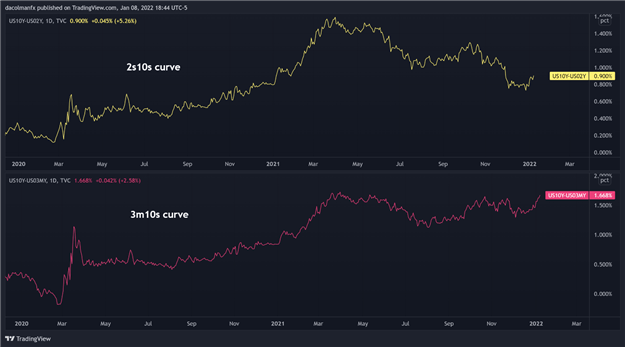

- Đường cong 2 năm/10 năm còn được gọi là 2y10y (gọi tắt là twos-tens): Đây là sự khác biệt giữa lãi suất trái phiếu kho bạc kỳ hạn 10 năm và lãi suất trái phiếu kho bạc kỳ hạn 2 năm.

- Đường cong 3 tháng/10 năm còn được gọi là đường 3m10y (gọi tắt là ba chục tháng): Đường cong này thể hiện sự khác biệt giữa lãi suất trái phiếu kho bạc kỳ hạn 10 năm và lãi suất trái phiếu kho bạc kỳ hạn 3 tháng.

ĐƯỜNG CONG 2S10S VÀ 3M10S KỂ TỪ NĂM 2020

THAY ĐỔI TRONG CẤU TRÚC LÃI SUẤT

Khi hoạt động kinh tế, kỳ vọng lạm phát, triển vọng chính sách tiền tệ và điều kiện thanh khoản thay đổi, chênh lệch giữa lãi suất trái phiếu kho bạc dài hạn và ngắn hạn cũng sẽ thay đổi.

Khi chênh lệch lãi suất tăng lên, chênh lệch giữa lãi suất trái phiếu dài hạn và lãi suất ngắn hạn sẽ giãn ra, và đường cong được cho là dốc lên.

Ngược lại, khi chênh lệch kỳ hạn bị nén lại, đường cong lãi suất được cho là phẳng hơn.

Thuật ngữ chênh lệch giá có thể thay đổi vì nhiều lý do.

Ví dụ, nó có thể đi ngang vì lợi suất dài hạn đang giảm và/hoặc lãi suất ngắn hạn đang tăng (hoặc kết hợp cả hai).

Những khúc quanh của đường cong lãi suất trái phiếu kho bạc là một chỉ báo chu kỳ kinh doanh theo thời gian thực hiệu quả, và do đó có thể giúp phát triển các chiến lược giao dịch xuyên thị trường thú vị.

Ví dụ, các nhà đầu tư chứng khoán có kinh nghiệm sẽ thường xuyên xem xét hình dạng và độ dốc của đường cong lãi suất để cơ cấu danh mục đầu tư chứng khoán, nhằm nắm bắt xu hướng kinh tế.

BỐN HÌNH DẠNG KHÁC NHAU CỦA ĐƯỜNG CONG CẦN BIẾT

Dưới đây là tóm tắt về bốn chế độ đường cong lãi suất cơ bản, và cách chúng có thể giúp dự đoán vị trí dẫn đầu của ngành trên thị trường chứng khoán.

Công cụ tăng cường giảm giá – Bear steepener

Lãi suất dài hạn tăng nhanh hơn lãi suất ngắn hạn, làm dốc đường cong lợi suất.

Đây là môi trường ưa rủi ro có xu hướng xuất hiện trong giai đoạn đầu của chu kỳ kinh doanh sau thời kỳ suy thoái, sau khi ngân hàng trung ương cắt giảm lãi suất chuẩn, và báo hiệu rằng họ sẽ giữ lãi suất ở mức thấp trong một thời gian để hỗ trợ quá trình phục hồi.

Chính sách tiền tệ thích ứng tạo ra bối cảnh lạm phát, nâng lãi suất dài hạn do thị trường xác định trong bối cảnh cải thiện triển vọng cho hoạt động kinh tế và lạm phát trong tương lai.

Tiền thông minh coi điều kiện này là tăng giá đối với hầu hết các cổ phiếu, và đặc biệt là các lĩnh vực mang tính chu kỳ, do tăng trưởng thu nhập nhanh hơn.

Trong thời kỳ giá giảm, các cổ phiếu vật liệu, công nghiệp, và hàng tiêu dùng tùy ý có xu hướng tăng đáng kể.

Các ngân hàng (tài chính), dựa vào việc vay ngắn hạn và cho vay dài hạn, cũng hoạt động tốt trong những giai đoạn này nhờ biên lãi ròng mở rộng.

Công cụ làm phẳng giảm giá – Bear flattener

Lãi suất kỳ hạn ngắn tăng nhanh hơn so với lãi suất dài hạn, nén chênh lệch kỳ hạn, và làm phẳng đường cong.

Cơ chế này diễn ra trong giai đoạn mở rộng và trước khi Fed tăng lãi suất quỹ liên bang để kiểm soát áp lực lạm phát (phần trước của đường cong bị ảnh hưởng chủ yếu bởi kỳ vọng chính sách tiền tệ do ngân hàng trung ương xác định).

Đôi khi, mức độ biến động có thể cao hơn, nhưng đây vẫn là môi trường rủi ro đối với cổ phiếu trong bối cảnh thu nhập tốt.

Nó hỗ trợ nền tảng mang tính xây dựng cho công nghệ, năng lượng, và bất động sản.

Công cụ tăng cường tăng giá – Bull steepener

Lã suất ngắn hạn giảm nhanh hơn lãi suất dài hạn, làm đường cong dốc lên.

Cơ chế này có xu hướng tránh rủi ro, và thường xuất hiện sớm trong thời kỳ suy thoái, khi triển vọng rất không chắc chắn và ngân hàng trung ương đang cắt giảm lãi suất ngắn hạn để kích thích nền kinh tế.

Nhìn chung, cổ phiếu không hoạt động tốt trong thời kỳ tăng trưởng mạnh, mặc dù các lĩnh vực phòng thủ như tiện ích và mặt hàng chủ lực có xu hướng vượt trội so với thị trường rộng hơn, trong khi công nghệ và vật liệu gặp khó khăn.

Công cụ làm phẳng tăng giá – Bull flattener

Lãi suất dài hạn giảm nhanh hơn lãi suất ngắn hạn, làm phẳng đường cong Kho bạc.

Việc thu hẹp chênh lệch được thúc đẩy bởi những động thái từ phía sau, được thúc đẩy chủ yếu bởi các lực lượng thị trường trong bối cảnh kỳ vọng lạm phát dài hạn giảm, và triển vọng tăng trưởng xấu đi.

Cơ chế này báo trước sự hỗn loạn trên thị trường tài chính, và bùng phát vào cuối chu kỳ kinh doanh, khi các nhà đầu tư bắt đầu định giá khả năng xảy ra suy thoái và giảm phát.

Khi xu hướng tăng giá chiếm ưu thế, các nhà đầu tư cổ phiếu bắt đầu nghiêng danh mục đầu tư của họ sang những trò chơi có chất lượng cao hơn, như một hàng rào chống lại sự biến động gia tăng.

Mặt hàng chủ lực và tiện ích dẫn đầu, trong khi các mặt hàng theo chu kỳ hoạt động kém, trong bối cảnh thu nhập doanh nghiệp suy yếu đối với các lĩnh vực nhạy cảm về kinh tế.

Lưu ý:

Ký hiệu “bull” và “bear” mô tả từng chế độ đề cập đến những gì xảy ra với giá trái phiếu.

Ví dụ, trong công cụ làm phẳng giá xuống, khi lãi suất ngắn hạn tăng nhanh hơn lãi suất dài hạn, Trái phiếu Kho bạc ngắn hạn đang được bán, khiến giá của chúng giảm (trong ví dụ này là giá giảm). Hãy nhớ rằng giá trái phiếu và lợi suất trái ngược nhau.

Hình dạng của đường cong lãi suất trái phiếu Kho bạc Hoa Kỳ chủ yếu bị ảnh hưởng bởi kỳ vọng lạm phát, triển vọng tăng trưởng sản lượng, và triển vọng chính sách tiền tệ.

Đường cong lãi suất nắm bắt các biến số quan trọng về nền kinh tế ngày nay và tương lai, đây là một chỉ báo hàng đầu hữu ích về chu kỳ kinh doanh.

Dựa trên giả định này, các nhà đầu tư vốn cổ phần thường sử dụng hình dạng của đường cong này làm công cụ dự báo để dự đoán vị trí dẫn đầu thị trường chứng khoán, nhưng không nên thực hiện hành động này một cách riêng lẻ, vì trái phiếu có thể đưa ra tín hiệu sai như với bất kỳ công cụ nào.

Điều đó cho thấy, phân tích từ trên xuống và từ dưới lên thường có hiệu quả tốt nhất khi tạo danh mục đầu tư cân bằng, đa dạng, và ít biến động.